Le crowdfunding immobilier: un puissant outil de diversification

Introduction

La diversification est une stratégie de gestion qui consiste en une allocation variée d’actifs afin d’optimiser la stabilité et le potentiel de rendement global d’un portefeuille en réduisant la volatilité et donc le risque de perte. C’est le principe bien connu qui consiste à ne pas placer tous ses œufs dans le même panier.

Alors que la plupart des investisseurs sont conscients du risque que présente un investissement dans une seule action, un seul type d’actif ou un seul secteur, ils négligent le risque lié à un investissement sur un seul marché. Bien qu’ils diversifient leurs investissements à travers différents actifs, ces véhicules d’investissement sont généralement tous échangés sur un marché côté public. Les marchés boursiers étant de plus en plus corrélés 1, comme ont pu encore le constater lors de l’effondrement simultané des valeurs boursières début 2020, il est difficile d’atteindre une diversification significative sur un marché public.

Dans le présent article nous allons examiner comment l’investissement immobilier permet une bonne diversification grâce à son faible niveau de corrélation avec les marchés financiers, puis nous analyserons les différentes possibilités qui s’offrent aux investisseurs au sein de cette classe d’actifs ainsi que leurs avantages et inconvénients.

Décorrélation de l’investissement immobilier direct

Contrairement aux actions et aux obligations échangés sur des marchés publics côtés, les biens immobiliers sont achetés et vendus sur un marché privé de gré-à-gré 2. Les marchés privés sont moins efficients que les marchés publics car les transactions sont beaucoup moins fréquentes, prennent plus de temps et s’accompagnent généralement de coûts plus élevés (ex. frais de notaire et de registre foncier). Ces obstacles représentent une protection pour les investisseurs, car les volumes de transactions plus faibles réduisent la liquidité et surtout la volatilité.

En raison de ces différentes dynamiques, les investissements sur les marchés privés présentent généralement peu ou pas de corrélation avec les marchés cotés. Les variations des valeurs boursières des actions et obligations n’entraîneront probablement pas de variation de la valeur d’un bien immobilier. C’est pourquoi investir dans l’immobilier permet une diversification puissante contre le risque de marché. Ils permettent également à ceux qui possèdent les connaissances, les compétences et les ressources nécessaires d’obtenir un avantage concurrentiel à travers une gestion pointue.

IAZI CIFI – Indices SWX IAZI (source)

Le graphique ci-dessus illustre la faible corrélation entre la performance du SWX IAZI Investment Real Estate Performance Index (qui reflète la performance des prix des immeubles de rapport) et celle du SMI (qui regroupe les 20 principales valeurs du marché suisse cotées en bourse).

LIRE AUSSI – Crowdfunding, garde-fou de la spéculation immobilière

Les avantages de diversification de l’immobilier direct

La faible corrélation de l’immobilier avec les marchés financiers, son historique d’appréciation à long terme et de revenus réguliers, en font un outil de diversification très puissant dans un portefeuille.

Les biens immobiliers sont fondamentaux au fonctionnement de la société et ont donc des cycles différents de ceux des actions et des obligations. Si la valeur des actions publiques peut fluctuer en fonction de la perception des investisseurs et en réponse à des événements géopolitiques, la demande d’actifs immobiliers tend à refléter des tendances démographiques et des facteurs macroéconomiques plus tangibles et à évoluer plus lentement.

De plus, le contexte actuel des taux d’intérêts historiquement bas enlève tout attrait aux placements obligataires en francs suisses et offrent des conditions de financement favorables aux acquisitions immobilières. Les investisseurs doivent donc chercher des sources de revenus réguliers hors obligations.

Ainsi, depuis plusieurs décennies les investisseurs institutionnels, tels que les fonds de pension, allouent une partie substantielle de leurs portefeuilles aux investissements immobiliers en direct. Une étude réalisée en 2019 par Swisscanto Prévoyance SA observe que la part allouée à l’immobilier par les caisses de pension en Suisse est passée de 18.5% en 2009 à 24.8% en 2018, comme l’illustre le graphique ci-dessous.

Jusqu’à récemment, les particuliers avaient peu accès aux investissements immobiliers directs, ce marché étant généralement restreint aux investisseurs institutionnels ou fortunés. Mais les progrès législatifs et technologiques ont récemment introduit de nouvelles options qui contribuent à rendre les investissements immobiliers directs plus accessibles, permettant ainsi une diversification avancée.

Les alternatives d’investissement immobilier

Il existe plusieurs façons de diversifier un portefeuille avec des investissements immobiliers, chacune nécessitant une expertise et un engagement différents. Trois options s’offrent principalement aux investisseurs, chacune ayant ses avantages et inconvénients ainsi que différents potentiels de diversification.

- Investissement immobilier direct

Cette option consiste généralement à acquérir un appartement en PPE pour le mettre en location. Il s’agit d’une forme d’investissement actif qui nécessite une expertise importante et qui peut s’avérer chronophage.

De plus, en Suisse, afin d’éviter la spéculation à court terme, d’importants apports de capital sont nécessaires à l’acquisition d’un bien immobilier. À titre d’exemple, selon le cabinet d’étude Wüest & Partner (2018), le prix médian d’un appartement avec trois chambres à coucher est d’environ CHF 900’000. Selon les normes de la FINMA, les fonds propres requis pour cette acquisition s’élèvent à 25% de la valeur du bien, soit CHF 225’000, auxquels s’ajoutent les frais d’acquisition (notaire, cédule, commission de vente). Il faudra également supporter des coûts de réfections tout au long de l’investissement et pouvoir payer l’amortissement requis.

L’investissement immobilier direct pose problème du point de vue de la diversification. Bien qu’il s’agisse d’un investissement direct décorrélé des marchés financiers, un appartement individuel présente un risque élevé d’inoccupation, le risque de vacance locative étant concentré sur un seul locataire. S’il reste inoccupé pendant plusieurs mois, en tant que seul ou l’un des rares investissements immobiliers actifs détenus par l’investisseur, celui-ci subira une perte importante, et en tant qu’unique propriétaire de l’investissement, il supportera entièrement cette perte, en plus des charges qu’il continuera à payer.

Au vu des capitaux requis, potentiellement sur de longues périodes, il est difficile pour des particuliers de diversifier leurs portefeuilles dans plusieurs investissements immobiliers directs; il faut généralement plusieurs années ou un important montant initial.

Les principaux avantages de l’investissement immobilier direct sont que le propriétaire a droit de jouissance sur le bien, c’est-à-dire qu’il peut y habiter, et qu’il a une totale liberté quant aux choix d’allocation de ses actifs.

- Les fonds immobiliers

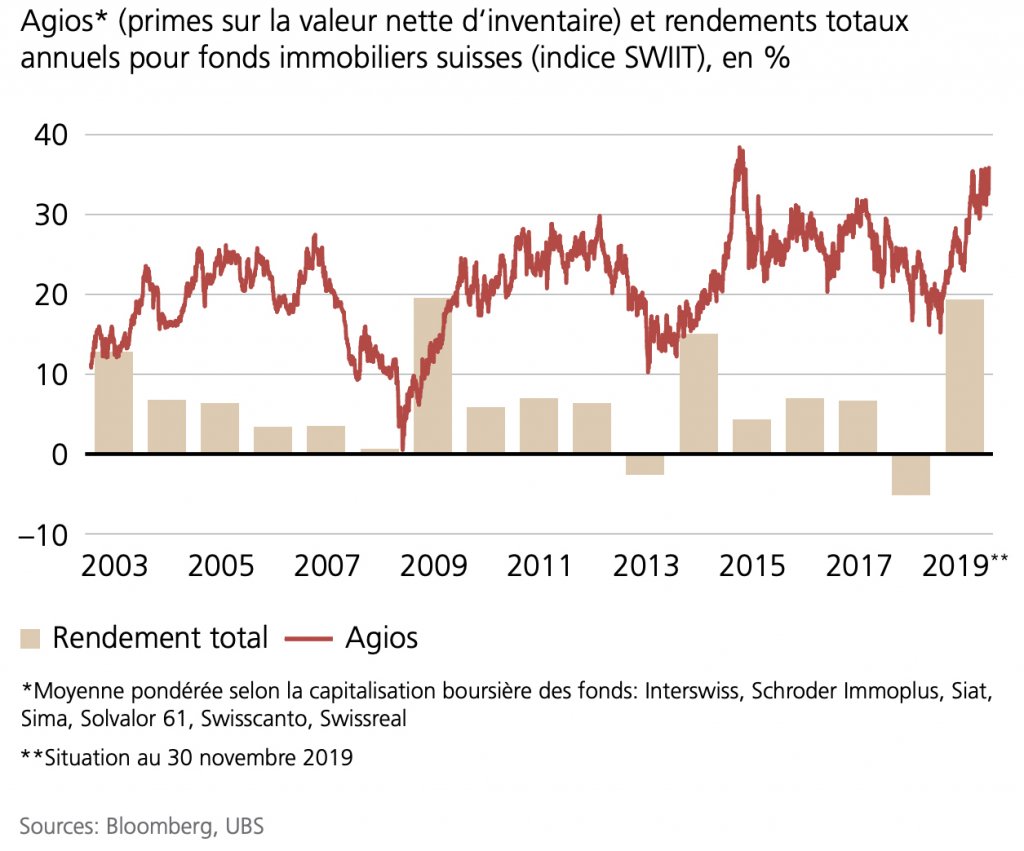

Les fonds immobiliers cotés offrent des avantages indéniables. Avec un faible montant, l’investisseur dilue son placement sur des centaines d’unités locatives réparties dans différentes zones géographiques. Ils offrent une liquidité quotidienne, mais celle-ci s’accompagne d’une prime (agio), dont la valeur peut varier. Le graphique ci-dessous illustre les variations de l’agio des fonds immobiliers suisses sur ces dernières années.

Leur problème majeur est, comme leur nom l’indique, qu’ils sont cotés sur des marchés publics et n’offrent donc pas l’avantage fondamental d’un investissement immobilier privé. Du fait qu’ils soient cotés, ils partagent les mêmes caractéristiques de risque avec d’autres investissements cotés en bourse; en reflétant les perceptions plus larges du marché, ils ont tendance à être plus étroitement corrélés avec le marché boursier que les actifs immobiliers privés.

Les fonds immobiliers non-cotés présentent l’avantage de ne pas être échangés publiquement et offre donc une meilleure décorrélation des marchés financiers que les fonds immobiliers cotés. Toutefois en Suisse, la majorité des fonds immobiliers non-cotés sont fermés et demandent généralement un investissement minimum substantiel. Cette classe d’actif a donc généralement été restreinte aux investisseurs institutionnels ou fortunés.

De plus, il n’est pas possible d’en sortir sans passer par une levée de fonds ou la vente d’actifs.

- Le crowdfunding immobilier

Il existe à présent une troisième alternative pour investir dans l’immobilier qui regroupe les avantages de l’investissement immobilier direct et des fonds immobiliers.

Le crowdfunding immobilier consiste à rassembler plusieurs investisseurs afin de leur permettre d’acquérir ensemble un immeuble de rendement existant et déjà loué dans le but de percevoir des revenus locatifs. Les investisseurs, inscrits nominativement au registre foncier, sont copropriétaires d’une partie de l’ensemble de l’immeuble et délèguent sa gestion à des professionnels. L’investissement minimum (CHF 25’000 chez Foxstone) est bien plus abordable que celui nécessaire à l’acquisition d’un appartement.

Avec un premier apport de CHF 25’000 le risque de vacance locative est déjà dilué sur plusieurs logements. Si l’un d’entre eux reste vacant ou un des locataires ne paie pas son loyer, les copropriétaires continuent à percevoir les loyers des autres logements. Le crowdfunding immobilier permet donc une dilution du risque locatif dès le premier investissement.

Les investisseurs ont également la possibilité de répartir leurs fonds sur plusieurs immeubles de rendements situés dans différentes zones géographiques pour atteindre une plus grande diversification de leurs avoirs. Ils ont la même liberté dans le choix de l’allocation de leurs actifs qu’avec un investissement direct et plus de flexibilité quant au montant. Ils peuvent choisir de privilégier des zones urbaines établies, comme Lausanne ou Genève, qui présentent des moteurs de demande diversifiés les rendant relativement sûres ou des zones péri-urbaines avec des rendements plus attractifs. Les zones urbaines établies sont très recherchées et rencontrent une grande concurrence entre investisseurs, ce qui a pour conséquence de diminuer le potentiel de rendement. Les investisseurs sont maîtres du choix de l’allocation alors qu’avec un fonds les biens peuvent être vendus ou achetés sans l’approbation du porteur de parts.

Le crowdfunding immobilier étant un investissement immobilier direct réalisé sur un marché privé, il offre le même niveau de décorrélation des marchés boursiers que tout investissement immobilier direct.

En définitive, il présente également l’avantage d’être plus liquide et d’offrir plus de granularité qu’un investissement dans un appartement. Chaque copropriétaire peut mettre en vente, à tout moment, une partie ou la totalité de ses parts et la plateforme se charge de lui trouver un remplaçant au sein de la copropriété.

Conclusion

Une bonne diversification est essentielle à l’optimisation du rendement et à la réduction de la volatilité d’un portefeuille. Il est donc important de constituer un portefeuille équilibré entre différentes classes d’actifs (actions, obligations, matières premières, immobilier).

L’investissement immobilier direct constitue un outil de diversification puissant dans un portefeuille grâce à sa faible corrélation avec les marchés boursiers. Avec son historique d’appréciation à long terme et de revenus récurrents, il constitue une alternative de plus en plus prisée par les investisseurs institutionnels et elle est aujourd’hui accessible à la classe moyenne suisse grâce au crowdfunding immobilier.

Références

[1] La corrélation est un coefficient qui mesure à quel point les performances de différents investissements évoluent dans une période donnée dans la même direction avec une amplitude similaire. Si les performances de deux actifs évoluent dans la même direction avec la même amplitude durant la même période, on considère qu’ils ont une parfaite corrélation positive. Si elles évoluent dans des directions opposées dans la même mesure et au même moment, on considère que les actifs ont une corrélation négative parfaite.

Lorsque des investissements sont corrélés, ils partagent les mêmes risques. Si un investissement subit une perte, alors un autre investissement qui lui est corrélé risque également de subir une perte. D’autre part, si un portefeuille est réparti entre des actifs décorrélés, les performances d’un ou plusieurs investissements peuvent atténuer les pertes d’autre actif moins performant.

En général, plus un portefeuille contient d’investissements avec une corrélation faible ou nulle, plus il est diversifié. Au contraire, un portefeuille mal diversifié est enclin à des niveaux de volatilité élevés, des rendements instables, et peut-être des revenus globalement plus faibles.

[2] Un marché de gré-à-gré ou hors cote qualifie dans le monde financier une transaction conclue directement entre le vendeur et l’acheteur. Il s’oppose à un marché organisé, dans lequel il faut verser une commission à la bourse concernée. (Source: Wikipédia).

Swisscanto Prévoyance SA, Étude sur les caisses de pension en Suisse en 2019

Source: Iazicifi.ch

Source: www.investir.ch