La mitigation du risque de vacance locative en investissement participatif

Comme nous l’évoquions dans un précédent article, le risque de vacance locative représente l’un des risques les plus importants liés à tout investissement immobilier. Si un appartement reste inoccupé, non seulement le propriétaire ne percevra plus de revenu locatif, mais il devra continuer à assumer les charges. Dans un contexte économique où le risque majeur pour le secteur immobilier se déplace d’une hausse conséquente des taux d’intérêts à des vacances et des défauts de paiement, l’investissement participatif en copropriété offre des protections supplémentaires par rapport à la possession d’un appartement individuel en PPE.

Dilution du risque de vacance sur plusieurs unités locatives

Lors d’un investissement participatif, chaque investisseur devient copropriétaire d’un pourcentage de l’ensemble de l’immeuble. Il possède une fraction de chaque appartement et perçoit donc un pourcentage correspondant de l’ensemble des revenus locatifs de l’immeuble.

Si un des logements reste vacant ou si un des locataires ne paie pas son loyer, les copropriétaires continuent à percevoir les loyers des autres appartements. On parle dans ce cas d’une dilution du risque de vacance sur plusieurs unités locatives. Alors que dans le cas de la possession d’un appartement individuel, le propriétaire perd la totalité de ses revenus locatifs et continue à payer des charges.

Cette dilution du risque est proportionnelle au nombre d’unités locatives: plus un immeuble dispose d’appartements, moins l’impact de la vacance va se faire ressentir car le risque de vacance auquel s’exposent les copropriétaires se dilue sur plusieurs locataires. Il est donc plus avantageux dans un immeuble avec un nombre élevé d’appartements.

Prenons l’exemple de l’immeuble de Broc, qui compte 16 appartements. Avec un investissement de CHF 50’000, chaque copropriétaire détient un pourcentage des 16 appartements. Si l’un des appartements vient à rester inoccupé, chaque copropriétaire continuera à percevoir, au prorata de son investissement, les loyers des 15 autres appartements et sa perte ne s’élèvera donc qu’à 1/16 des revenus locatifs de l’immeuble.

Avec un montant relativement abordable, chaque investisseur peut ainsi diversifier son placement sur 16 unités locatives.

LIRE AUSSI – Top 6 des risques liés à un investissement immobilier

Prévision perte sur loyer

Foxstone adopte une approche conservatrice lors de l’établissement du plan financier de chaque immeuble et dans le calcul du rendement attendu. Ainsi, nous intégrons une prévision de perte sur loyer dans les projections de rendement basées sur les loyers historiques de l’immeuble. Il s’agit bien d’une prévision et non d’une provision, c’est-à-dire que le rendement annoncé tient en compte le fait qu’un appartement peut rester inoccupé. Si au cours de l’année, tous les appartements sont occupés sans interruption, le rendement distribué sera plus élevé que celui annoncé. Il s’agit d’une marge de sécurité lors du calcul du rendement attendu afin de nous assurer que ce dernier soit le plus proche possible de la réalité.

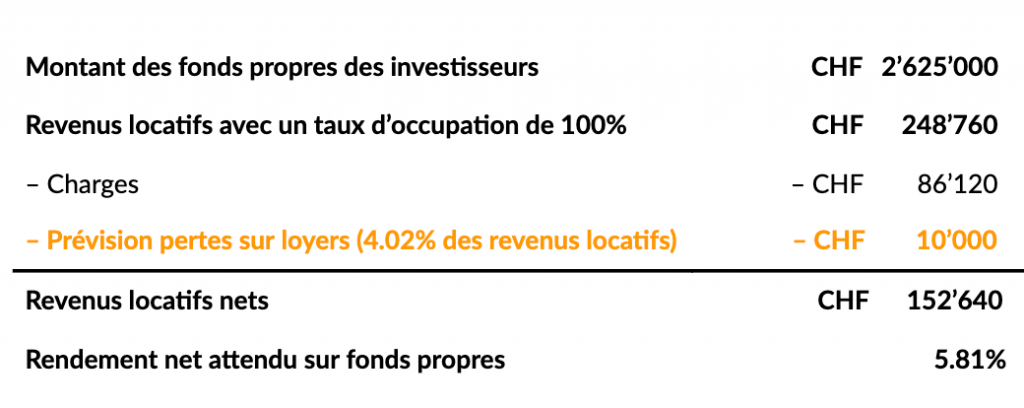

Reprenons l’exemple de l’immeuble de Broc. Avec un taux d’occupation des appartements de 100% tout au long de l’année, les revenus locatifs de l’immeuble s’élèvent à CHF 248’760. Dans le calcul du revenu net attendu nous soustrayons, en plus des autres charges, CHF 10’000 en prévision d’une éventuelle vacance d’un ou plusieurs des appartements dans le courant de l’année. Cette prévision s’élève à 4.02% des revenus locatifs de l’immeuble alors qu’en 2020 le taux de vacance de la commune n’est que de 0.3%1. Nous arrivons ainsi à un rendement net attendu sur fonds propres de 5.81%.

Si tous les appartements sont loués durant toute l’année, ces CHF 10’000 viendront s’ajouter au revenus nets de CHF 152’640 et le rendement net sur fonds propres sera alors de 6.19% contre les 5.81% attendus.

L’investissement participatif en copropriété permet une diversification sur plusieurs unités locatives et ce dès la première transaction, alors qu’il faudrait des capitaux très importants et beaucoup de temps pour pouvoir atteindre ce même niveau de diversification avec des appartements individuels. Foxstone adopte une approche conservatrice dans le calcul du revenu net attendu afin de s’assurer qu’il soit le plus proche possible de la réalité.

Pour en savoir plus, consultez notre FAQ.

1 Source – Wüest Partner